每日經(jīng)濟新聞 2023-06-13 21:16:54

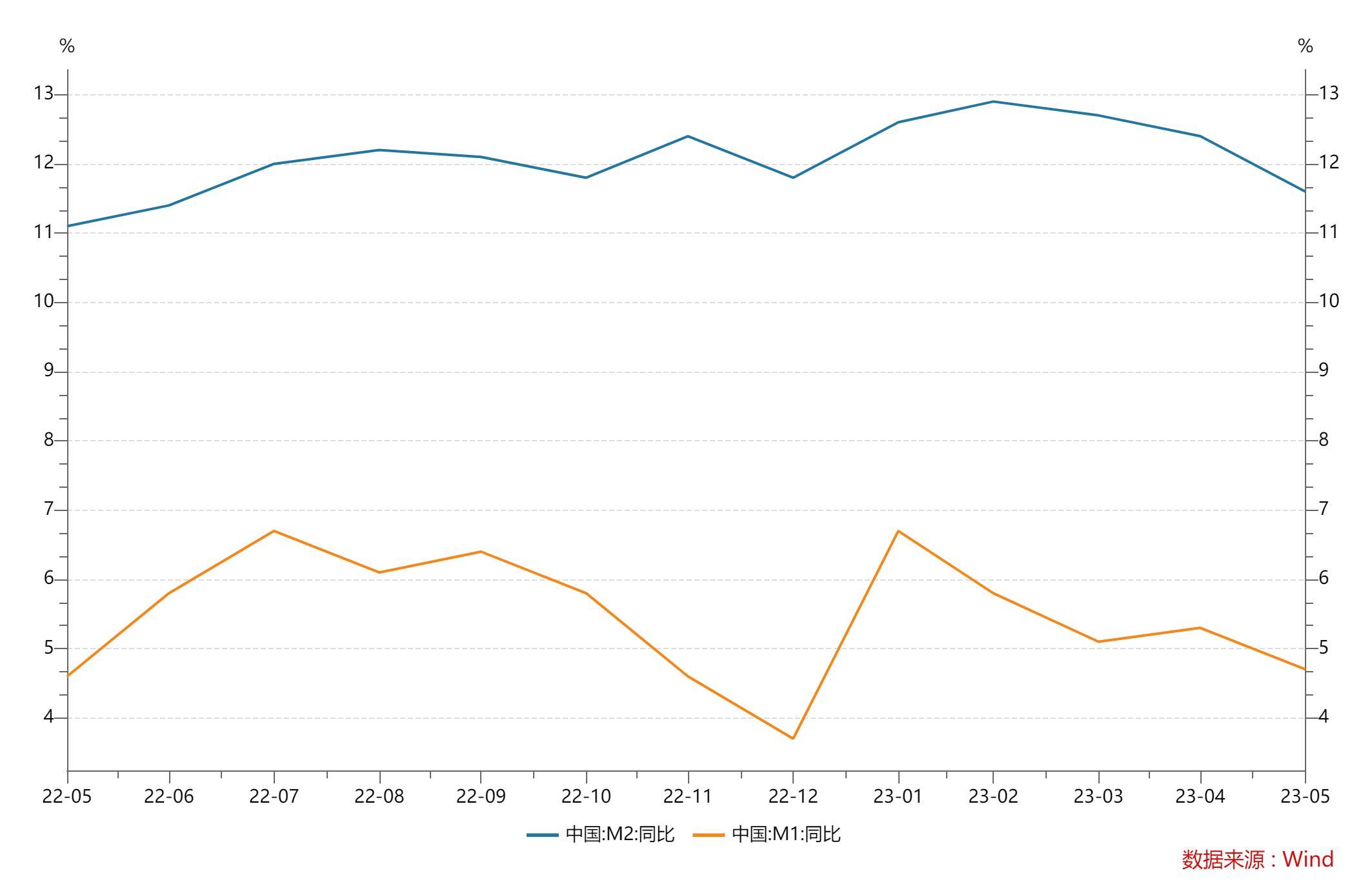

6月13日,人民銀行發(fā)布數(shù)據(jù)顯示,5月份M2、M1增速環(huán)比雙雙下降,當(dāng)月M2、M1同比分別增長11.6%、4.7%,分別比上月末低0.8個、0.6個百分點。5月新增人民幣貸款1.36萬億元,同比少增5418億元;同期,新增社會融資規(guī)模為1.56萬億元,同比少增1.31萬億元。

每經(jīng)記者|肖世清 每經(jīng)編輯|廖丹

6月13日,人民銀行發(fā)布數(shù)據(jù)顯示,5月份M2、M1增速環(huán)比雙雙下降,當(dāng)月M2、M1同比分別增長11.6%、4.7%,分別比上月末低0.8個、0.6個百分點。

另外,5月人民幣貸款及存款均環(huán)比有所上升。數(shù)據(jù)顯示,5月新增人民幣貸款1.36萬億元,而4月份新增人民幣貸款為7188億元;5月份人民幣存款增加1.46萬億元,4月份人民幣存款減少4609億元。

但和去年同期相比,信貸、社融仍延續(xù)放緩趨勢。5月新增人民幣貸款1.36萬億元,同比少增5418億元;同期,新增社會融資規(guī)模為1.56萬億元,同比少增1.31萬億元。

光大銀行金融市場部宏觀研究員周茂華表示,5月新增信貸、社融同比放緩,與去年政策發(fā)力形成高基數(shù)有關(guān)。M2同比增速11.6%,繼續(xù)高于名義GDP增速,反映目前國內(nèi)貨幣、信貸環(huán)境保持適度寬松,繼續(xù)為經(jīng)濟復(fù)蘇提供強有力支持環(huán)境。

東方金誠首席宏觀分析師王青表示:“整體上看,在上年同期高基數(shù)及當(dāng)月新增信貸、社融規(guī)模較為溫和的雙重影響下,5月金融數(shù)據(jù)延續(xù)了4月的放緩勢頭,符合市場預(yù)期。背后是一季度集中靠前發(fā)力后,二季度以來寬信用進程轉(zhuǎn)入節(jié)奏回調(diào)階段,旨在保持全年金融資源投放規(guī)模合理增長、節(jié)奏平穩(wěn),在穩(wěn)增長與防風(fēng)險之間把握好平衡。”

5月M2、M1增速環(huán)比雙雙下調(diào)。M2、M1同比分別增長11.6%、4.7%,增速比上月末低0.8個、0.6個百分點,分別比上年同期高0.5個、0.1個百分點。流通中貨幣(M0)余額10.48萬億元,同比增長9.6%。當(dāng)月凈回籠現(xiàn)金1148億元。

周茂華指出,M2同比增速繼續(xù)略高于名義GDP增長,顯示目前國內(nèi)貨幣環(huán)境保持適度寬松,繼續(xù)為寬信用和經(jīng)濟復(fù)蘇提供有力支持。

王青指出:“5月末M2增速回落至近兩年的平均增長水平附近,但仍比上年同期高0.5個百分點。這意味著盡管近期寬信用過程出現(xiàn)節(jié)奏性回調(diào),但從貨幣供應(yīng)量角度看,金融推動經(jīng)濟回升力度仍然處于較高水平;同時該指標(biāo)也預(yù)示,當(dāng)前我國物價水平偏低屬于短期現(xiàn)象,后期持續(xù)陷入通縮的風(fēng)險不大。”

每經(jīng)記者注意到,5月份人民幣貸款及存款呈現(xiàn)“同比回落、環(huán)比上升”特征。

人民幣貸款方面,5月份人民幣貸款增加1.36萬億元,同比少增5418億元;4月份人民幣貸款增加7188億元,同比多增649億元。人民幣存款方面,5月份人民幣存款增加1.46萬億元,同比少增1.58萬億元;4月份人民幣存款減少4609億元,同比多減5524億元。

從5月信貸結(jié)構(gòu)上來看,住戶貸款增加3672億元,其中,短期貸款增加1988億元,中長期貸款增加1684億元;企(事)業(yè)單位貸款增加8558億元,其中,短期貸款增加350億元,中長期貸款增加7698億元,票據(jù)融資增加420億元;非銀行業(yè)金融機構(gòu)貸款增加604億元。

周茂華認為,5月新增信貸表現(xiàn)不及預(yù)期,同比少增。主要是4、5月國內(nèi)消費和內(nèi)需復(fù)蘇節(jié)奏偏緩,影響實體融資需求偏弱,疊加去年信貸高基數(shù)影響。從結(jié)構(gòu)看,居民新增信貸邊際改善,同比轉(zhuǎn)為多增,短期和中長期新增貸款改善,反映居民消費在復(fù)蘇,樓市銷售整體在回暖;企業(yè)中長期新增貸款延續(xù)同比多增走勢,反映企業(yè)對市場需求和經(jīng)濟復(fù)蘇前景繼續(xù)偏向樂觀。

民生銀行首席經(jīng)濟學(xué)家溫彬指出,在去年高基數(shù)、信貸投放節(jié)奏趨于平穩(wěn)、經(jīng)濟修復(fù)斜率放緩以及沒有大的刺激政策出臺的背景下,5月新增信貸規(guī)模較去年同期有所回落,但環(huán)比季節(jié)性回升。分部門看,金融機構(gòu)持續(xù)增加對制造業(yè)、基礎(chǔ)設(shè)施等領(lǐng)域的信貸投放,企業(yè)中長期貸款增加7698億元,同比多增2147億元,仍為信貸增長的重要支撐;票據(jù)融資增加420億元,同比大幅減少6709億元,結(jié)構(gòu)較去年明顯優(yōu)化。

溫彬還稱,在五一假期推動、服務(wù)消費尚處景氣區(qū)間以及低基數(shù)下,居民端迎來一定修復(fù),5月居民貸款新增3672億元,同比增加784億元,居民短貸和中長貸分別同比多增148億元和637億元。當(dāng)前地產(chǎn)銷售有所放緩,居民消費信心和購房意愿仍需進一步穩(wěn)固,以助力居民端信貸維持穩(wěn)定。

社融方面,2023年5月社會融資規(guī)模增量為1.56萬億元,比上月多3312億元,比上年同期少1.31萬億元。這當(dāng)中,對實體經(jīng)濟發(fā)放的人民幣貸款同比少增6173億元;企業(yè)債券凈融資同比少2541億元,政府債券凈融資同比少5011億元。

王青認為,5月社融環(huán)比季節(jié)性回升,同比大幅少增1.31萬億元,主要受投向?qū)嶓w經(jīng)濟的人民幣貸款及政府和企業(yè)債券融資三項拖累,而上年同期處于疫后的政策發(fā)力期,高基數(shù)也是一個重要影響因素。

周茂華指出,5月新增社融同比少增主要是去年高基數(shù)與國內(nèi)實體經(jīng)濟融資需求偏弱影響。從結(jié)構(gòu)看,5月新增社融拖累主要來自新增信貸和債券融資下滑。5月新增社融數(shù)據(jù)反映實體經(jīng)濟融資偏弱,但綜合1-5月社融同比增長9.6%,繼續(xù)略高于名義GDP增速,社融增速繼續(xù)處于合理區(qū)間。

展望下階段,王青稱,今日央行下調(diào)公開市場逆回購操作利率10個基點,預(yù)計6月15日1年期MLF操作利率也將有相同幅度下調(diào),隨后20日LPR報價也會跟進下調(diào)。伴隨政策利率和貸款市場基準利率先后下調(diào),疊加近期銀行存款利率調(diào)降,將會帶動企業(yè)和居民實際貸款利率更大幅度下行,進而刺激信貸需求。

“更為重要的是,本次政策利率下調(diào),釋放了明確的穩(wěn)增長信號,將有效提振市場信心,并有望改變4月和5月新增信貸放緩勢頭,推動寬信用進程再度提速。”王青判斷,6月新增信貸規(guī)模有望與去年政策發(fā)力期的高水平基本持平,從而結(jié)束5月較大規(guī)模同比少增現(xiàn)象。這將為三季度經(jīng)濟復(fù)蘇勢頭轉(zhuǎn)強積蓄力量。

周茂華認為,5月國內(nèi)居民消費和樓市銷售擴張動能偏弱一些,但保持復(fù)蘇態(tài)勢,預(yù)計后續(xù)居民消費和房地產(chǎn)復(fù)蘇動能進一步增強,國內(nèi)宏觀政策力度適度加大,國內(nèi)信貸、社融有望逐步改善。

封面圖片來源:視覺中國-VCG41487967333

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權(quán),嚴禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟新聞APP